Het Hof van Cassatie heeft onlangs twee baanbrekende uitspraken gedaan met betrekking tot fiscale visitaties. Deze arresten brengen fundamentele wijzigingen in de spelregels voor de uitvoering van fiscale visitaties in de privésfeer van belastingplichtigen.

Versterking van de rechten van de belastingplichtige

De eerste opmerkelijke uitspraak viel op 16 juni, waarbij het Hof een streep trok door de tot dan toe relatief vrije toegang van de fiscus tot de privévertrekken van belastingplichtigen. In plaats daarvan introduceerde het Hof de noodzaak voor voortdurende toestemming van de belastingplichtige voor en tijdens een visitatie. Deze historische beslissing, die voortvloeit uit een zaak tegen een auto-detailhandel, belicht het belang van continue toestemming en het recht van een individu om deze op elk gewenst moment in te trekken, zelfs zonder opgave van reden.

Hoewel het Hof in 2003 heeft bepaald dat de fiscus een actief zoekrecht heeft, heeft het nu geoordeeld dat voor het betreden en gedurende de gehele visitatie in een bewoond lokaal de voortdurende toestemming van de belastingplichtige essentieel is.

Dit lijkt in strijd te zijn met eerdere beslissingen die de vrije toegang van de fiscus ondersteunden. Echter, deze uitspraak is stevig geworteld in het recht op privacy, zoals bepaald in de Grondwet en het EVRM. Het Hof stelt dat, ondanks de machtiging van de politierechter, de belastingplichtige het recht heeft om zijn toestemming op elk moment in te trekken zonder reden op te geven.

De zaak van de auto-detailhandel: een keerpunt

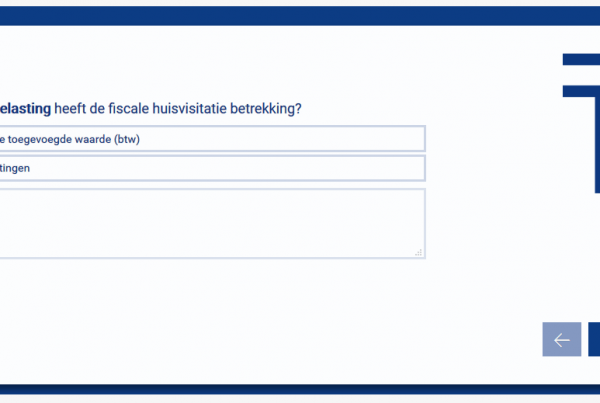

Deze beslissing kwam naar voren na een btw-controle in 2017 bij een auto-detailhandel. Er werden discrepanties aangetroffen tussen de verkoopprijzen in een Excel-bestand en de verkoopjournaals. Een daaropvolgende visitatie bij de zaakvoerder leidde tot de ontdekking van belastend bewijsmateriaal. Ondanks de weerstand van de belastingplichtige, die beweerde dat de boekhouding verloren was gegaan, kreeg de zaakvoerder een boete van € 1.500 voor vermoedelijke belastingontduiking.

Het bewijs van toestemming is nu meer dan ooit van cruciaal belang. Zoals in de betreffende zaak, waar een geluidsopname de intrekking van de toestemming bevestigde. De fiscus heeft in principe de taak om te bewijzen dat er toestemming is gegeven, maar de belastingplichtige moet bewijs leveren als hij zijn toestemming intrekt.

Toch waarschuwt het Hof dat het intrekken van toestemming zonder geldige reden kan leiden tot wettelijke sancties, zoals een administratieve boete. Maar een weigering van toestemming of het intrekken ervan betekent niet automatisch dat de fiscus een dwangsom kan afdwingen.

Het Hof benadrukte dat visitatie een plicht is, maar niet een af te dwingen recht van de fiscus. Daarom kan bewijsmateriaal dat tijdens een visitatie zijn verzameld na het weigeren of intrekken van de toestemming nog steeds geldig zijn, afhankelijk van de beoordeling van de feitenrechter.

Privacy versus fiscale naleving: een delicate balans

Op 6 oktober verdiepte het Hof deze materie verder door te oordelen dat belastingplichtigen niet verplicht zijn de herkomst van hun vermogen te bewijzen tenzij er concrete aanwijzingen van fraude zijn. Dit geeft weer hoe de rechterlijke macht de behoefte aan privacybescherming afweegt tegen de eisen van fiscale compliance, waarbij een belangrijk tegenwicht wordt geboden aan de eerder omvattende eisen van de antiwitwaswetgeving.

Toekomstperspectief

Deze uitspraken sturen een duidelijk signaal naar de fiscale autoriteiten en belastingplichtigen: de procedures rond fiscale visitaties zijn veranderd, met een verhoogde nadruk op het recht op privacy. De uiteindelijke impact van deze beslissingen zal zich in de komende jaren ontvouwen, naarmate de rechtbanken de taak op zich nemen om de nieuwe grenzen van fiscale visitaties te interpreteren en toe te passen.

We volgen de ontwikkelingen op de voet en houden jullie op de hoogte! Heb je vragen over hoe dit jouw fiscale situatie kan beïnvloeden? Neem gerust contact met ons op.